収用等により取得する補償金の種類と課税

個人資産税部門 税理士 川嶋 有美

-

outline

-

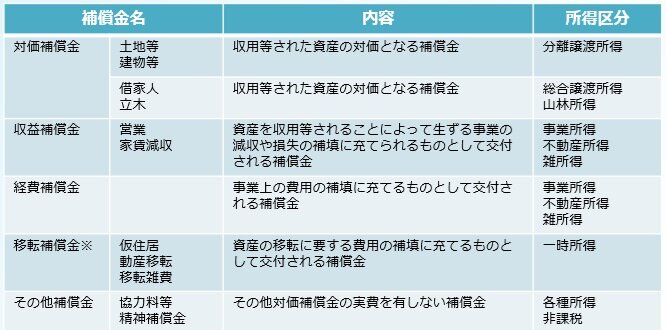

個人が土地等を収用等された場合は、様々な名目の補償金を受け取ることになります。これらの補償金は下記に分類され、その区分によって課税されます。

2.収用等の主な特例

収用等の主な特例は、①収用等の5,000万円特別控除、②収用等の代替資産の取得の特例があります。この特例は、原則として対価補償金のみとなります。

①収用等の5,000万円特別控除

譲渡所得から最高5,000万円までの特別控除を差し引く特例であり、一定の要件を満たす必要があります。また、同じ公共事業で2以上の年にまたがって資産を譲渡する場合は最初の年のみしか適用できません。

②収用等の代替資産の取得の特例

対価補償金等で他の土地建物に買い換えたときは、譲渡金額が買い換えた金額より少ないときは所得税の課税が将来に繰り延べられ、売った年の譲渡所得はなかったものとされます。譲渡金額が買い換えた金額より多いときは、その差額を収入金額として譲渡所得の計算を行います。一定の要件を満たす必要があります。

補償金の税務上の取り扱いは複雑であり、また特例の選択の有利判定を検討する場合もあるため、お困りの方はぜひお早めにご相談ください。

執筆者紹介

個人資産税部門 税理士 川嶋 有美

相続税申告のほか、相続対策や事業承継など、個人資産税業務に従事しています。