繰延資産と前払費用の分類について

法人部門 税理士 上岡弘樹

-

outline

-

法人が支出する費用のうち、翌期以降に損金の額に算入されるものとして、繰延資産と前払費用があります。また繰延資産には会計上の繰延資産と税法上の繰延資産といった分類もあり、支出した費用をどちらに分類するのが妥当であるかについて判断に悩む場面があります。そこで、今回は上記の分類方法や留意点について解説致します。

1. 繰延資産と前払費用の相違点について

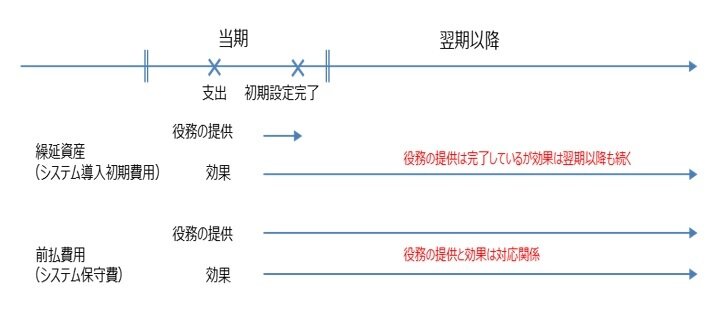

法人税法2条二十四号では繰延資産について、法人が支出する費用のうち支出の効果がその支出の日以後1年以上に及ぶもので政令で定めるものとされています。また前払費用については一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうち当該事業年度終了の時においてまだ提供を受けていない役務に対応するものとして規定されています(法基通2-2-14)。両者の違いは、繰延資産は既に役務の提供を終えているがその効果が1年以上に及ぶもの、前払費用は支出をしたもののまだ役務の提供を受け終わっていない点にあります。例えば、システム導入の初期費用は支出時にシステムの初期設定等の役務の提供を完了しますが、そのシステムを翌期以降も使い続けると効果は1年以上に及んでいると解釈できます。逆に、毎月のシステム保守費については翌期以降分も含めて1年分の費用を纏めて支払ったとしても、システム保守という役務の提供が毎月発生することから、役務の提供を受け終わっていない部分は前払費用に該当します。そのため、支出した費用については役務の提供が済んでいるかどうかについて留意する必要があります。

3. 実務上の留意点

①繰延資産の勘定科目として「長期前払費用」として仕訳処理を行うことが実務上多いため、単に「前払費用」 のうち1年を超えて費用となる「長期前払費用」と混在しないように注意が必要です。

②課税仕入れの時期について、繰延資産はその支出をした日の属する課税期間に仕入税額控除ができますが、前払費用については原則、時の経過に応じて仕入税額控除を行います(消基通11-3-4)。

③税法上の繰延資産に該当するものであっても少額(20万円未満)のものについては、その支出をした日の属する事業年度の損金として計上できます(法令134)。

執筆者紹介

法人部門 税理士 上岡弘樹

上場企業の関係会社及び中小企業を中心に決算業務、申告書の作成、税務相談業務に従事。お客様のニーズに少しでもお応えできるように、日々精進してまいります。

Column

今年も個人の確定申告の時期がやってきました。近年の急激な円安により、ドル等の外貨預金を円や他の外貨に換算された場合には、個人に為替差益が生じている可能性があります。為替差益は、預金の利子や上場株式等の譲渡等と異なり源泉徴収がされないため、原則として確定申告が必要となりますので、申告漏れがないようご注意ください。

税務は思わぬところで課税が生じていることもありますので、確定申告に限らず、税務のことで少しでもご不安なことがあれば、遠慮なく弊事務所にご相談ください。