「国外転出時課税」シリーズ2 金融資産が1億円以上の方は要注意!

税理士 妻木 嗣仁

-

outline

-

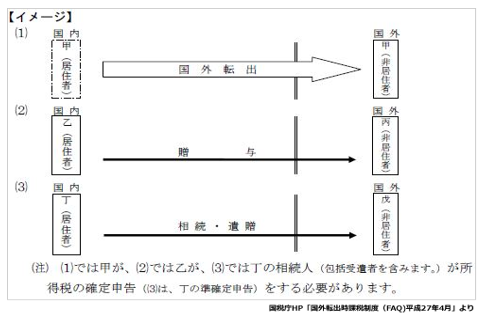

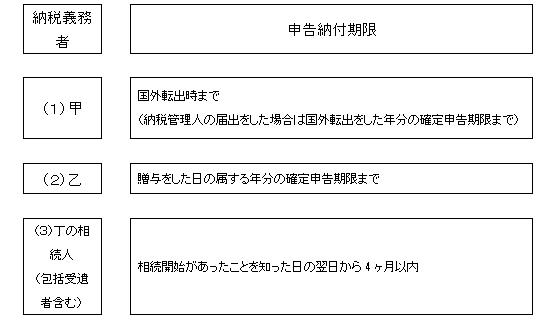

平成27年7月1日から「国外転出時課税」が施行されています。 前号においては、「国外転出をする場合の譲渡所得税等の特例」についてご説明しましたが、本号では「贈与、相続・遺贈(以下、「贈与等」といいます。)により非居住者に資産が移転した場合の譲渡所得税等の特例」と比較し、課税されるパターンと納税義務者、申告納付期限の別をご説明してまいります。

1億円の判定について

対象資産を1億円以上所有している居住者が非居住者へ、対象資産5,000万円を贈与した場合、当該規定の適用を受けて贈与者は、みなし譲渡所得の申告が必要でしょうか?

答えはイエスです。対象資産の価額の合計額が1億円以上となるかどうかについては、非居住者へ贈与等した対象資産のみの価額で判定するのではなく、その対象資産を含めて、贈与等の時に居住者が有していた対象資産の価額の合計額が1億円以上となるかどうかで判定します。

そのため、1億円以上(上記課税時期における時価)の有価証券等をお持ちの方は当該規定について注意する必要があります。

まとめ

「国外転出」や「贈与」は、納税義務者が国外転出や贈与のタイミングを図ることもできるケースが少なくありませんが、「相続・遺贈」により当該規定の適用を受ける場合には、相続開始後4ヶ月以内に対象資産を譲渡したものとみなして、所得税の申告・納付が必要であるため、事前対策が必要と思われます。