平成30年 年末調整および法定調書の留意点

税務部門 スタッフ 村田 佳介

-

outline

-

11月となり、年末調整の時期が近づいてまいりました。今回は平成30年分の年末調整および法定調書についての留意点をお知らせ致します。

1. 年末調整の留意点

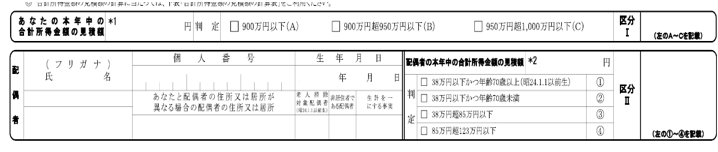

①配偶者控除および配偶者特別控除の取扱いの改正

平成30年度より、配偶者控除と配偶者特別控除の取扱いが改正されました。配偶者控除について、合計所得金額が1,000万円を超える受給者は、適用を受けることができないこととされました。配偶者特別控除について、配偶者の合計所得金額が38万円超123万円以下である受給者が適用を受けることができることとなり、控除額も改正されております。 年末調整の際には、ご利用されている給与ソフト等が改正に対応済みであるかの確認をしてから行なってください。

②給与所得者の配偶者控除等申告書の改正

2. 法定調書の留意点

配偶者控除および配偶者特別控除の改正に伴い、「給与所得の源泉徴収票」の項目名が一部変更となっております。その他については昨年からの変更は特段ございません。

<執筆者紹介>

税務部門スタッフ 村田 佳介

上場企業の関係会社及び中小企業を中心に決算業務、申告書の作成、税務相談業務に従事

Column

中小企業の事業承継は日本経済にとって喫緊の課題となっており以前にもこのコラムで平成30年度の税制改正により事業承継税制の制度の内容が大幅に緩和されたことを解説しました。中小企業庁が刊行している2017年版の中小企業白書によりますと60歳以上の経営者においては、48.7%が後継者不在となっており、今後ますます休廃業、解散企業が多くなるものと推測されます。弊事務所では後継者候補が不在でM&Aも困難であり解散、廃業せざるを得ない企業についての清算業務の支援を行っております。経営者の方でお悩みの方は是非、お気軽にご相談ください。