~配偶者居住権を設定した場合の小規模宅地等の特例の適用について~

個人資産税部門 野倉万須美

-

outline

-

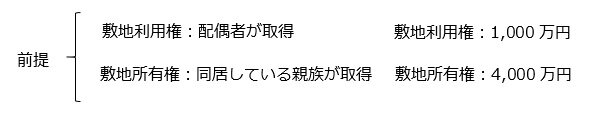

配偶者の居住する権利を確保する目的として配偶者居住権を設定した場合は、自宅の建物を利用する権利と所有する権利に分けて、それぞれを相続することができるようになりました。これにより建物の敷地に供する土地についても同様に敷地利用権と敷地等の所有権に分けて評価をします。この敷地利用権は『土地の上に存する権利』に該当するため、小規模宅地等の特例の適用があります。この適用を受ける場合には適用できる限度面積(330㎡)を敷地利用権部分と敷地所有権部分に按分をする必要があります。

配偶者居住権のイメージ

【敷地の利用権】

配偶者居住権の目的となっている建物の敷地の用に供される土地等を使用する権利部分

配偶者が取得することとなるため、小規模宅地等の特例の対象となり、土地等の評価を減額(注1)することができます。

【敷地等の所有権】

配偶者居住権の目的となっている建物の敷地の用に供される土地等を所有する権利

※所有権の取得者の区分に応じ、小規模宅地等の特例の適用の有無を判断します。

(1)所有権の取得者が被相続人の自宅に同居していた親族である場合

所有権を取得した親族が、申告期限まで所有権を有し、かつ申告期限まで引き続き居住の用に供している場合にはその所有権部分については小規模宅地等の特例の対象となり、土地等の評価が減額(注1)されます。

(2)所有権の取得者が被相続人の自宅に同居していなかった親族である場合

被相続人と同居をしていなかった親族は、配偶者が存在するため、土地等の評価を減額することはできません。

注1:小規模宅地等の特例の規定により、所有要件・居住要件等の一定の要件を充たしている場合に土地等の評価を80% 減額(敷地面積330㎡を限度)することができます。

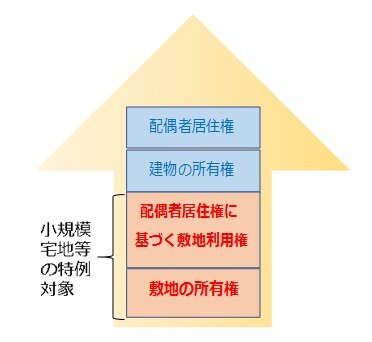

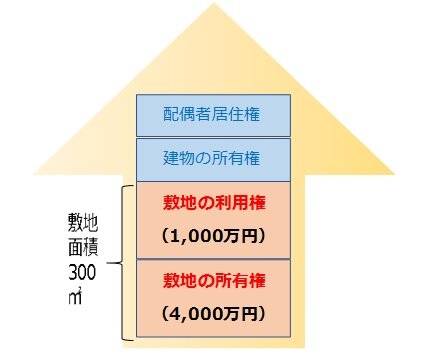

面積按分する場合の例題

【具体的な計算方法】

300㎡×1,000万÷(1,000万+4,000万)=60㎡ ⇒配偶者が取得する部分

300㎡×4,000万÷(1,000万+4,000万)=240㎡ ⇒同居しいる親族が取得する部分

※60㎡+240㎡≦330㎡ ⇒いずれも限度面積要件を満たす

【減額後の評価額】

1,000万円-1,000万円×80%=200万円

4,000万円-4,000万円×80%=800万円

【まとめ】

小規模宅地等の特例により、評価を減額することのできる自宅の敷地面積は330㎡までとなっています。このため自宅の敷地面積が330㎡を超えている場合には、敷地利用権と敷地所有権のどちらを優先して小規模宅地等の特例の適用を受けるのか、比較検討する必要があります。

<執筆者紹介>

個人資産部門 野倉万須美

相続税申告のほか、相続対策や事業承継など、個人資産税業務に従事しています。