相続税申告のための「贈与税の申告内容の開示請求手続」~贈与税の申告内容がわからない場合の相続税における問題点~

個人資産税部門 税理士 小田 匠

-

outline

-

相続税の申告では、相続開始前3年以内に被相続人から相続人等に対して行われた贈与及び相続時精算課税制度を適用した贈与は相続税の計算に含めることとされています。しかし、贈与税の申告は、受贈者(もらった人)各人がそれぞれ行うため、他の相続人等がいくら贈与を受けていたかわからない場合や、自分の過去の贈与の額を忘れてしまった場合などに、正しい相続税の申告ができないことがあります。このような事態を避けるため、税務署に対して過去の贈与税申告の内容を照会できる規定が定められています。

【1】他の相続人等が受けた生前贈与が不明の場合における相続税申告のための制度

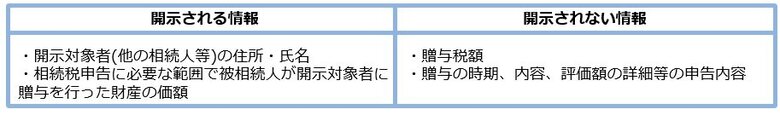

他の相続人等が被相続人から贈与された金額が不明で、相続税申告書等の作成に必要な場合は、相続開始前3年以内の贈与及び相続時精算課税制度適用分の贈与に係る贈与税の課税価格の合計額を、被相続人の住所地を管轄する税務署に開示してもらうことができます。

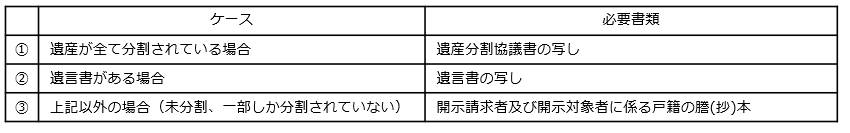

情報の開示には、遺産分割等の状況に応じて下記の書類の添付が必要です。また、代理人が請求する場合には委任状も併せて必要となります。

【2】自分の生前贈与の申告状況を確認するには

自分自身の過去の贈与税の申告状況を確認したい場合は自分の住所地を管轄する税務署に対して、①申告書等閲覧サービス(目視やスマートフォン等による必要部分の撮影、無料)または②個人情報開示請求(書面による回答、有料)により過去の贈与税申告書を確認することができます。

【3】贈与財産の計上漏れによるデメリット

過去贈与があった財産の加算漏れによる相続税の計算誤りとなる場合には、自分自身が受けた贈与だけでなく、他の相続人が受けた贈与も含まれます。後日税務署からの指摘等により加算漏れが判明した場合には、修正申告等で追加の税額が生じることがあります。

贈与の有無で不安な場合や手続きが不明であれば、専門家に早めのご相談を行うことをお勧めします。

執筆者紹介

個人資産税部門 税理士 小田 匠

相続税申告のほか、相続対策や事業承継など、個人資産税業務に従事しています。