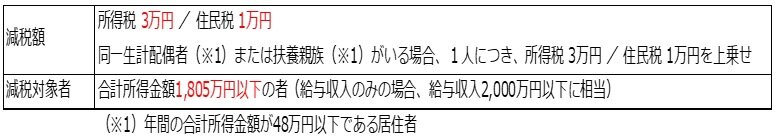

所得税・個人住民税の定額減税

個人資産税部門 税理士 渡辺 太貴

-

outline

-

令和5年12月14日に令和6年度税制改正大綱が公表されました。TSKニュース号外(2023/12/25発刊)【令和6年度 税制改正大綱】の中から「所得税・個人住民税の定額減税」のうち、給与所得者に係る定額減税をピックアップしてご紹介いたします。

2.給与所得者に係る定額減税

・減税開始時期

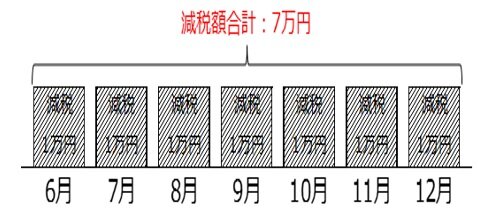

所得税:令和6年6月1日以後に支払われる最初の給与等から順次控除を開始します。

住民税:令和6年7月1日以後に支払われる最初の給与等から順次控除を開始します。

※月々の税額から控除しても控除しきれない減税額は、翌月以降に繰り越して順次控除を行います。

・注意点

住民税の月々の徴収は、次の2点に注意が必要です。

①令和6年6月の給与支払いの際には特別徴収を行わない

②「(個人住民税年税額▲定額減税額)÷11ヶ月」の算式により求めた金額を、令和6年7月~令和7年5月までの11ヶ月で徴収する

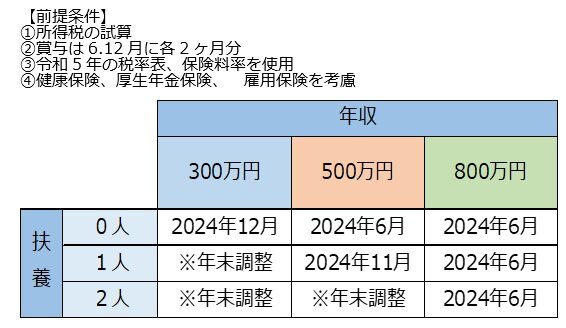

3.繰越シミュレーション(所得税)

【例1】年収500万円、扶養親族0人

源泉徴収税額2万円の場合(定額減税:3万円)

【例2】年収500万円、扶養親族2人

源泉徴収税額1万円の場合(定額減税:9万円)

【例2】のように、月々の源泉徴収税額から控除しても控除しきれない場合においては、令和6年分の年末調整において控除残額を年税額から控除する手続きが必要である点に注意が必要です。

また、各種前提を置き、年収と扶養親族人数の組み合わせによって、定額減税額に達するまでの期間をシミュレーションした結果、下図のような結果となりました。扶養親族が増えることで定額減税額が多額になり、6~12月のうちに控除しきれず、年末調整が必要となるケースが生じます。

執筆者紹介

個人資産税部門 税理士 渡辺 太貴

相続税申告のほか、相続対策や事業承継等、個人資産税業務を中心に、中小企業の決算業務、法人税申告業務にも従事しています。