中小企業技術基盤強化税制(中小企業向け研究開発税制)の控除上限・控除率の見直し及び試験研究費の範囲の見直し

法人部門 シニア 古瀬 智啓

-

outline

-

中小企業が研究開発投資を増加させるインセンティブの更なる向上を図り、投資インセンティブが効果的に働くように試験研究費の額に係る税額控除について下記の改正が行われました。また、スタートアップ企業との共同研究や高度研究人材等の活用を促進するため、デジタル化への対応やより質の高い試験研究を後押しする観点から、試験研究費の範囲の見直しも行われています。そこで、見直し後の中小企業技術基盤強化税制についての留意点をご紹介いたします。

1.中小企業技術基盤強化税制の控除上限及び控除率の見直し

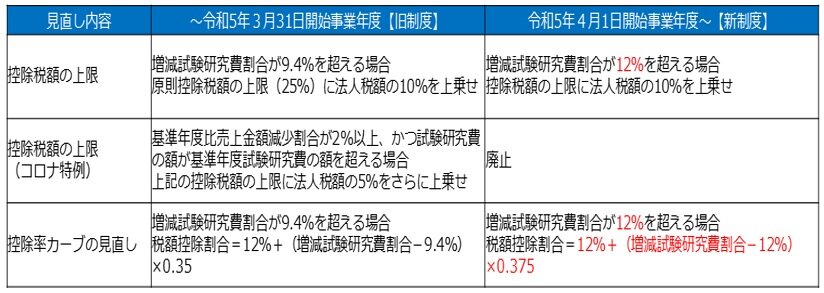

中小企業の積極的な研究開発を促進する観点から、増減試験研究費割合に応じた控除税額の上限・控除率の上乗せ措置について一部見直しをした上で、適用期限が令和8年3月31日までに開始される事業年度まで3年間延長されました。中小企業技術基盤強化税制とは、企業が研究開発を行っている場合に、法人税額から、試験研究費の額に税額控除割合(12%~17%)を乗じた金額を控除できる制度です。控除できる金額は、原則として、法人税額の25%が上限となります。

2.試験研究費の範囲の見直し

新たなビジネスモデルの開拓、非連続なイノベーションへの挑戦を促すため、税制の対象となる試験研究費の範囲について、既存データを活用する場合についても一定の要件のもとで税制の対象に追加とすることとされ、また、デザインの設計・施策においては、税制で後押しする研究開発の質を高めていく観点から、下記の見直しが行われています。

(1)試験研究費のうち対価を得て提供する新たなサービス開発に係る試験研究のデータの収集・分析・設計・適用に係る費用で既に有する大量の情報を用いる場合(企業が既に保有しているビッグデータを活用する場合)が対象に追加されています。

(2)性能向上を目的としないことが明らかな開発業務の一部として考案されるデザインに基づき行う設計及び試作に要する費用が対象から除外されています。性能向上を目的としているか否かは、研究開発のプロジェクト等の一連の開発単位で判断されます。

執筆者紹介

法人部門 シニア 古瀬 智啓

上場企業の関係会社及び中小企業を中心に決算業務、申告書の作成、税務相談業務のほか、会社の解散清算に関する申告業務等にも従事。

Column

国税庁では電子申告システムであるe-Taxの利用拡大に取り組んでおり、令和3年度におけるe-Taxの利用率は法人税申告で87.9%、所得税申告で59.2%、相続税申告で23.4%となっています。地方税の電子申告システムであるeLTAXの利用率も令和3年度の法人道府県民税・法人事業税等で81.7%となっています。納付手続に関しても、令和3年度の国税のキャッシュレス納付割合は32.2%と利用が拡大しています。国税・地方税の納付手続において、口座振替やインターネットバンキングによる電子納税以外にも、金額等に制約はありますがスマートフォン決済アプリ(PayPay、d払い、au PAY、LINE Pay等)による納付も可能です。6月は固定資産税の納付時期ですが、法人だけではなく個人の固定資産税等も対象税目となっていますので、省力化、効率化のためにキャッシュレス納付をお試しいただくのも良いかもしれません。電子申告やキャッシュレス納付についてご不明な点等ございましたら弊事務所の担当者までお気軽にお問い合わせください。