事業的規模に該当する場合の優遇措置について

個人資産部門 岡村 雄大

-

outline

-

個人で不動産貸付業等を営んでいる場合に「社会通念上事業と称するに至る程度の規模」で行われている場合は税制の優遇措置を受けることが可能です。今回は事業的規模で不動産貸付等が行われた場合の各種税制の取り扱いについてご紹介いたします。

1.事業的規模の判断基準

不動産貸付業を営んでいる個人は、貸付物件が5棟又は10室以上貸し付けている場合は事業と称するに至る程度の規模で行われていると認められます。(いわゆる「5棟10室基準」)なお、5棟10室基準は目安の一つであり、満たさない場合においても、社会通念上事業と称するに至る程度の規模で不動産貸付が行われている場合は事業として扱います。(所得税基本通達26-9)

2.税制の優遇措置

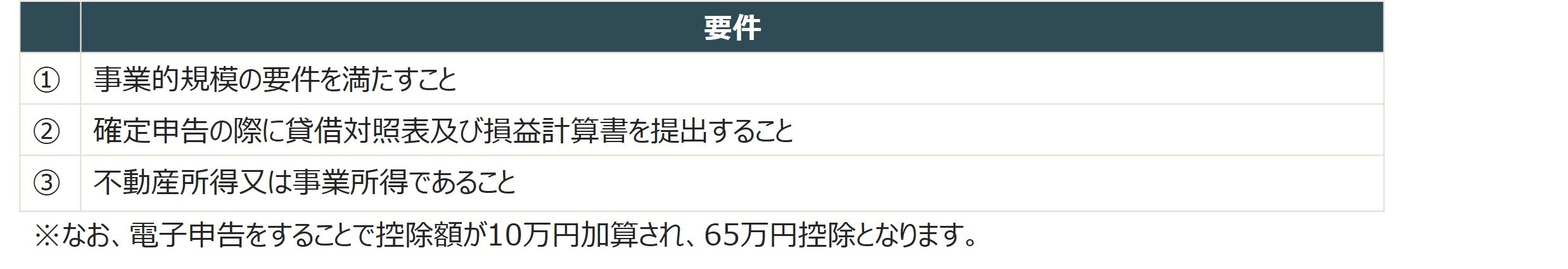

(1)青色申告特別控除

青色申告者は事業的規模要件に該当する場合には所得金額を限度として55万円の控除を受けることができます。55万円の控除を受けるための要件は下記となります。なお、事業的規模要件に該当しない場合の特別控除額は10万円となります。

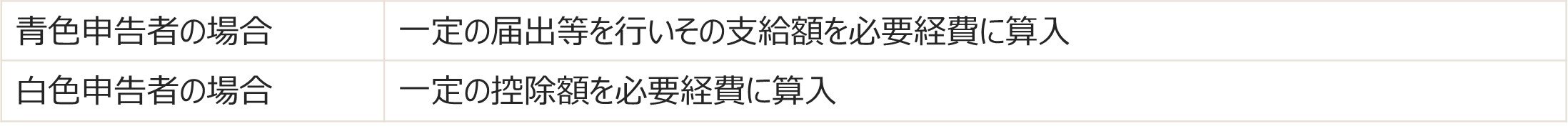

(2)専従者給与の必要経費算入

事業的規模要件に該当するときの専従者(事業に従事している生計一の配偶者や親族)に対して支給する給与は下記の金額を必要経費に算入することが可能ですが 、事業的規模要件に該当しない場合に支給した給与については必要経費に算入できません。

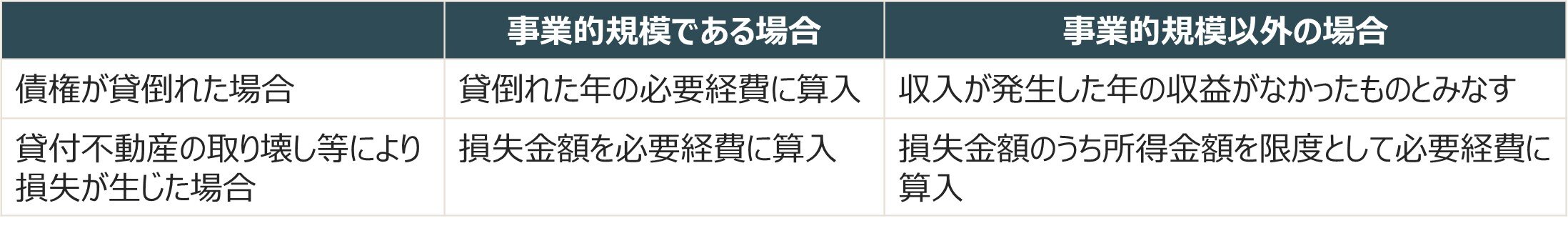

(3)その他の優遇措置

その他事業的規模に該当する場合と該当しない場合の取り扱いについては下記があります。

3.まとめ

事業として不動産貸付業等を営むのはその個人の生活の基盤となることが多いため、様々な税制上の優遇措置があります。一方で節税を目的としたワンルーム投資等だと事業と称するに至らないと判断され上記の規定は否認される可能性が高くなります。実務においては否認リスク等も考慮したうえで申告を行う必要があります。

執筆者紹介

個人資産部門 岡村 雄大

相続税申告のほか、相続対策や事業承継など、個人資産税業務に従事しています。