相続税等の財産評価の適正化

個人資産部門 税理士 轟 健作

-

outline

-

令和8年度税制改正では、貸付用不動産の市場価格と相続税評価額の乖離の実態を踏まえ、不動産の財産評価について見直しが行われます。今回は、改正の概要や取得時期別の評価方法についてご紹介します。

1.改正の概要

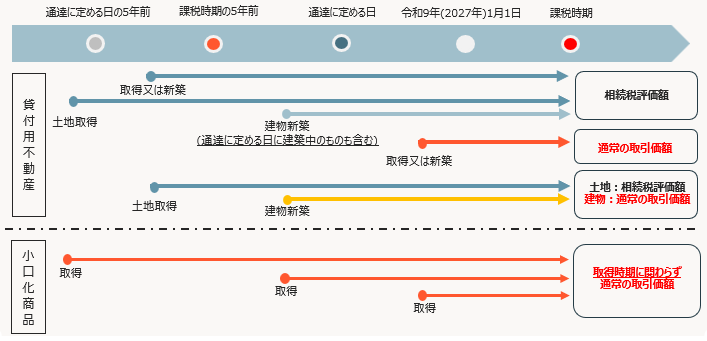

貸付用不動産の市場価格と相続税評価額の乖離の実態を踏まえ、令和9年(2027年)1月1日以後に相続等により取得する下記不動産の財産評価について、次の見直しが行われます。

①貸付用不動産

被相続人等が課税時期前5年以内に対価を伴う取引により取得又は新築をした一定の貸付用不動産については、課税時期における通常の取引価額(※1)に相当する金額によって評価します。

②不動産小口化商品

不動産特定共同事業契約又は信託受益権に係る金融商品取引契約のうち一定のものに基づく権利の目的となっている貸付用不動産(いわゆる不動産小口化商品)については、その取得の時期に関わらず、課税時期における通常の取引価額(※2)に相当する金額によって評価します。

(※1)課税上の弊害がない場合に限り、取得価額を基礎とした金額に地価の変動等を考慮して計算した金額の 80%相当額による評価も認められます。取得価額を基礎とした金額に地価の変動等

(※2)課税上の弊害がない場合に限り、出資者等の求めに応じて事業者等が示す適正な処分価格・買取価格等、事業者等が把握している適正な売買実例価額により求めた金額又は定期報告書等に記載された不動産の価格等を参酌して求めた金額による評価も認められます。ただし、これらに該当するものがない場合には、貸付用不動産の評価方法に準じて評価します。

③留意点

上記①の改正案については、本改正案を通達に定める日までに、被相続人等がその所有する土地(同日の5年前から所有しているものに限ります)に新築をした家屋(同日において建築中のものを含みます)には適用されません。

2.取得(新築)時期別の評価方法

<執筆者紹介>

個人資産部門 税理士 轟 健作

相続税申告のほか、相続対策や事業承継など、個人資産税業務に従事しています。